Un titular de la prensa atrajo mi atención y me dejó pensabajo y cabiztivo*. Tal parece que en materia de impuestos a las sociedades, Francia es una excepción. En Francia, supuestamente, las empresas pagan más impuestos que en otros países de la UE, o de la OCDE.

Un titular de la prensa atrajo mi atención y me dejó pensabajo y cabiztivo*. Tal parece que en materia de impuestos a las sociedades, Francia es una excepción. En Francia, supuestamente, las empresas pagan más impuestos que en otros países de la UE, o de la OCDE.

Abordar el tema es complejo. Es difícil definir qué es el “impuesto a las sociedades”. Me refiero al impuesto que pagan –o debiesen pagar– las empresas, sobre los beneficios constatados al fin de cada ejercicio, o al fin de cada año fiscal si te resulta más comprensible.

Se supone que el beneficio es la diferencia entre los costes y los ingresos, pero no es tan simple. Cada año se publican en Francia dos o tres compendios de reglas contables, más de mil páginas cada uno, en los cuales encuentras la “síntesis de la reglamentación francesa, la transposición de las directivas contables europeas, la comparación con las normas contables internacionales (IFRS)”, amén de abundantes ejemplos prácticos.

La reglamentación impositiva –aún más compleja– es el objeto del mismo tipo de biblia, para no hablar del Plan Contable General al que deben ceñirse las empresas para codificar cuidadosamente sus cuentas (excepto en Chile), respetando, como es de rigor, reglas cuyo origen remontan a la Edad Media.

Entre ellas, el principio de la partida doble inventado por Luca di Borgo (1445–1517), religioso franciscano y profesor de matemáticas. En el año 1496 conoció a Leonardo de Vinci en Milán, devino su amigo y fue su profesor de matemáticas. Fue Luca di Borgo quien fundó las técnicas contables, con tal habilidad que, abstracción hecha del modo de inscribir las operaciones, siguen siendo las mismas hasta el día de hoy.

En la actualidad la maraña contable e impositiva hace que la determinación del beneficio sea, de por sí, una verdadera hazaña. Joseph Stiglitz, premio Nobel de economía 2001, afirma que los balances corporativos están hechos para que nadie comprenda nada. Ello contribuye a explicar la facilidad con la que las grandes empresas ocultan el lucro que realmente hacen cada año, así como la realidad de su estado patrimonial.

Para ello disponen de todo un arsenal de deducciones, exenciones (p.ej. el ‘gasto fiscal’ en Chile), egresos cuestionables pero aceptados como gastos por los servicios fiscales (durante años las coimas fueron legalmente descontables en varios países de la OCDE), dispositivos incitativos (p. ej. amortización acelerada de activos), consolidación de balances en paraísos fiscales y una interminable lista de ‘nichos’ fiscales ad hoc.

Visto que la ‘transparencia’ supuesta de estas informaciones es el zócalo en el que reposa la actividad bursátil, para no decir la economía toda, viene al caso parafrasear una expresión chilena aplicándola al maquillaje industrial de las cuentas corporativas: “La transparencia te mandó saludos”.

Una vez determinado, contablemente, el resultado del ejercicio (*), el Fisco aplica el impuesto correspondiente en caso de beneficio, o conserva el dato de la pérdida para descontarlo del impuesto a los futuros eventuales beneficios.

(*) (El resultado contable –pérdida o beneficio– es diferente del resultado operativo, porque resulta de la maraña de disposiciones reglamentarias, contables, fiscales y otras, resumidas en las llamadas “operaciones de inventario”, escrituras contables que modifican sustancialmente el resultado operativo.)

Tales pérdidas pueden ser deducidas de los beneficios de otra empresa, si ésta toma el control de la primera. Además de ‘amable’ –(en su día Georges W. Bush nombró presidente de la SEC –cancerbero de los mercados financieros– a Harvey Pitt, quien declaró que sus controles serían kinder ‘más amables’: Pitt dimitió en razón de sus oscuros lazos con empresas investigadas por fraude fiscal)–, el Estado es generoso.

En los años 1970, el Impuesto a las Sociedades (IS) en Francia era de un 50%. Si una empresa constataba un beneficio de un millón de francos, debía pagarle medio millón de francos al Fisco. En los EEUU, a partir de los años 1950, la tasa Federal era también del 50% (sin contar la tasa Estatal). Lo mismo ocurría en buena parte del mundo “occidental”.

En cuanto al impuesto a la renta (impuesto a los ingresos de las personas físicas), entre los años 1932 y 1980 los Estados Unidos de América ostentaban tasas progresivas: la fracción superior de ingresos pagaba en torno al 80%.

Afortunadamente para los destinos de la Humanidad, llegó Ronald Reagan acompañado de un consejero económico como se pide: Arthur Laffer, un ‘chicago boy’. Este patriota diseñó –a dedo– una curva que muestra que si los impuestos aumentan, aumenta la recaudación del Fisco. Hasta un límite, insoportable para los contribuyentes, en el que la recaudación se desmorona.

Laffer no inventó nada. Hace cinco siglos, Ibn Jaldún (1332-1406), historiador, sociólogo, filósofo, economista, geógrafo, demógrafo y estadista árabe, había teorizado la relación entre el nivel de impuestos y la recaudación. En cuanto a la evasión fiscal, la manipulación de las cuentas y el fraude, ya tenían lugar en la Europa del medioevo que vio nacer el ‘comercio moderno’. Laffer no demostró nada, pero estuvo en el origen de la caída de los impuestos.

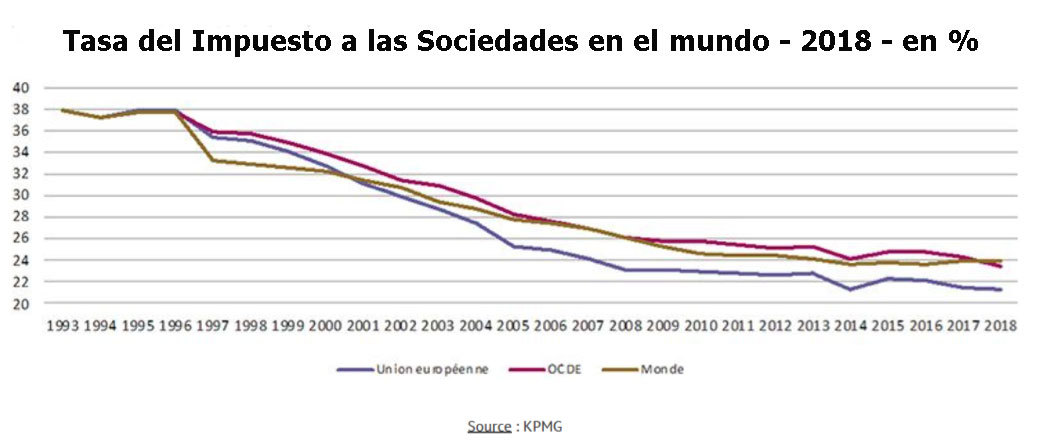

A partir de los años 1980 comenzaron las ‘reformas’ cuyo propósito declarado era modernizar la economía. El designio oculto, y ahora satisfecho, era aumentar el lucro de las empresas y acumular la riqueza en pocas manos. Ahí comenzó una improbable competencia fiscal entre países –¿quién cobra menos?– que los ha convertido en paraísos fiscales.

Lo que precede queda meridianamente claro al examinar el cuadro que traza la evolución en el tiempo de los beneficios de las empresas estadounidenses:

Fuente: Reserva Federal de los EEUU

Fuente: Reserva Federal de los EEUU

En el periodo en que la tasa de imposición era del 50%, las empresas yanquis no ganaban dinero. Por consiguiente, su aporte a los presupuestos del Estado Federal, bajo la forma de impuesto a las sociedades (IS), tendía a cero. Apenas bajó la tasa del IS, esas empresas empezaron a constatar beneficios que crecieron en modo exponencial. Curioso, ¿no?

Otro ejemplo ilustra lo ya expuesto. Jean-Noël Caubet-Hilloutou, Philippe Girard y Philippe Redondo, tres especialistas de la Central de Balances de la Dirección de la Previsión (Francia), describen la baja del IS a partir del año 1986.

“En seis años, la tasa del impuesto a los beneficios puestos en reserva (no distribuidos como dividendos) bajó en 16 puntos, pasando del 50% para los ejercicios abiertos hasta el 31 de diciembre 1985, a 34% para aquellos abiertos a contar del 1º de enero de 1991. Hasta 1989 no había distinción en el impuesto para los beneficios distribuidos o puesto en reserva. Desde esa fecha, los beneficios distribuidos pagan un impuesto del 42%.”

“Esta importante baja de la tasa del IS pudo ser soportada por los presupuestos del Estado en razón del notable aumento de los resultados de las empresas hasta el año 1989: así, el beneficio imponible de las empresas dobló entre 1985 y 1989, haciendo pasar la recaudación fiscal de FF 104 mil 100 millones en 1986, a FF 166 mil 500 millones en 1990, a pesar de una baja de casi 11 puntos en la tasa de imposición.”

De ahí a pensar –la gente es mala– que las empresas ocultaban sus beneficios no hay sino un paso. Tanto más fácil de franquear que los mismos autores precisan:

“En total, el paso de la tasa del IS de 50% a 37% para los beneficios puestos en reserva, y a 42% para los beneficios distribuidos, representó, para el conjunto de empresas, una ganancia equivalente a FF 37 mil millones.”

Los gobiernos sucesivos machacaron hasta la náusea el argumento fatal: “Los beneficios de hoy hacen las inversiones de mañana, y los empleos de pasado mañana”. Paralelamente, creció el desempleo que representaba unos 500 mil parados en 1980 a más de seis millones en el día de hoy.

No obstante, la baja del IS prosiguió con renovados bríos. Es una de las inevitables ‘reformas’ sin las cuales el mundo se vendría abajo. La razón invocada es de una sencillez bíblica: la baja de los impuestos estimula la actividad empresarial, la actividad económica en general y el crecimiento. El lucro es el ‘incentivo’, la pomada milagrosa, la panacea universal del crecimiento.

Fuente: Author’s analysis of Bureau of Economic Analysis National Income and Product Accounts data (Table 1.1.1) and Gravelle (2006).

Fuente: Author’s analysis of Bureau of Economic Analysis National Income and Product Accounts data (Table 1.1.1) and Gravelle (2006).

Ahora bien, si durante la Administración Eisenhower la tasa del IS en los EEUU era de 52% (17 puntos más que en la actualidad), el crecimiento del PIB estadounidense fue de un 4% mientras que en los años 2000 –con tasas más bajas– el crecimiento promedió solo un 1,8%. El argumento de los economistas obedientes para bajar el IS desaparece brutalmente. Un estudio del Economic Policy Institute concluyó en que “there appears to be no relationship between capital income taxes and economic growth”: no hay relación entre el nivel de impuestos sobre los beneficios y el crecimiento económico.

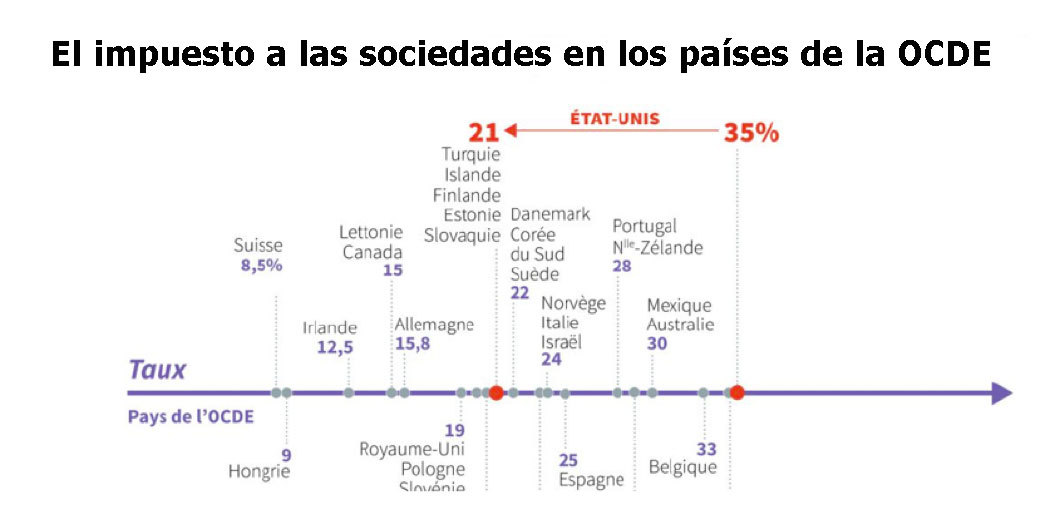

Lo que no es óbice para que la OCDE siga pretendiendo que Francia no crece porque su IS es superior al de otros países –la ‘excepción francesa’–, lo que dicho de paso no es verdad.

“Francia es, en efecto, uno de los países en el que la tasa de impuestos a las sociedades (IS) es el más elevado, después del Congo y la India, según una clasificación publicada el martes (enero 2019). El Hexágono ha evadido un movimiento mundial: en el año 2000 más de la mitad de los países tenían un IS superior al 30%. En el 2018, apenas un 20% de los países estaba en ese caso, incluyendo a Francia, en donde el IS era del 33,3%. La baja progresiva prevista en el quinquenio (para llegar a un 25% en el año 2022) ya fue cuestionada, al menos para el año en curso (2019) con el fin de financiar las medidas a favor del poder adquisitivo…”

Macron, ya sirvió a los suyos, los multimillonarios. En poco más de un año, el poder adquisitivo del 1% de franceses más ricos aumentó en un 6%, y el poder adquisitivo del 0,1% de los súper ricos aumentó en un 20%. El movimiento de los chalecos amarillos tiene razones profundas.

Ahora bien, la OCDE miente a propósito de Francia en sus comparaciones internacionales: la OCDE no toma en cuenta los dispositivos fiscales franceses que constituyen un torrente de dinero que va a las empresas sin contrapartida real. Por ejemplo el CIR (crédit impôts-recherche), que le permite a las empresas ser rembolsadas del dinero que gastan en investigación y desarrollo (I+D). La OCDE tampoco toma en cuenta el CICE, dispositivo fiscal que reduce las cotizaciones empresariales que financian la salud, la educación, la previsión y las indemnizaciones de desempleo.

Si la OCDE integrase esos dispositivos en sus comparaciones, Francia no es una “excepción”: tiene un nivel impositivo comparable a la de otros países de la UE y de la propia OCDE.

La brutal reducción de los impuestos que pagan las empresas se ha traducido en el incremento del endeudamiento de los Estados, en déficits presupuestarios recurrentes y en el aumento de los impuestos que pagan los asalariados, con su corolario de privatizaciones, reducción de los servicios públicos, abandono de regiones enteras a la desertificación socio-económica, degradación de las infraestructuras (el Reino Unido y Alemania baten records en la materia) y otras catástrofes evitables.

El ya citado informe del Economic Policy Institute señala:

“Los impuestos corporativos sirven tres importantes funciones. Primero, recauda un significativo monto de dinero para el gobierno Federal (US$ 242 mil 300 millones en el año fiscal 2012), o casi el 10% del total de ingresos Federales. No obstante, el impuesto corporativo es menos importante que en los años 1950, cuando representaba el 30% del total de ingresos Federales.”

Lo que tampoco impide que la evasión fiscal, el fraude y la manipulación de las cuentas corporativas sean practicados a escala industrial. En Europa, el principal artífice de la evasión fiscal, durante más de 30 años, fue Jean-Claude Juncker, ministro de Finanzas y luego primer ministro de Luxemburgo.

Durante ese periodo, denunció Gérard Filoche, sindicalista y miembro de la dirección nacional del partido socialista francés, Jean-Claude Juncker le permitió a centenares de multinacionales evadir más de dos billones de euros de impuestos, una suma superior a la deuda soberana consolidada de todos los Estados de la Unión Europea. ¿Te sorprendería saber que Gérard Filoche fue excluido del PSF? Jean-Claude Juncker, mientras tanto, fue ungido presidente de la… Unión Europea.

A pesar de la significativa reducción de la tasa del IS en la UE, el fenómeno de la evasión fiscal crece cada año, alcanzando proporciones inimaginables. En el gobierno del socialista François Hollande, su propio ministro del Presupuesto, o sea el encargado de recaudar los impuestos, fue inculpado de fraude y de evasión fiscal, que practicaba mediante cuentas en paraísos fiscales como Suiza y Singapur de manera absolutamente delincuencial. La Justicia le condenó a cuatro años de prisión.

En el día de hoy, según las cifras de organismos oficiales, la evasión tributaria en Francia gira en torno a los € 80 mil millones al año y podría, según otras fuentes, llegar a € 100 mil millones, una suma fabulosa que le permitiría a Francia no solo pagar su deuda soberana, sino también terminar con los déficits públicos y los inducidos en los sistemas de Previsión (ampliamente excedentarios, durante años el Fisco utilizó el dinero de la Previsión solidaria por repartición para equilibrar sus cuentas).

Mientras esto escribo, me llega un análisis publicado por ATTAC hoy 20 enero 2019, basado en datos oficiales (INSEE, EUROSTAT…) que muestra lo siguiente:

“Entre 2010 y 2017, los impuestos pagados por las empresas del CAC 40 –grandes empresas que forman el índice bursátil– bajaron, mientras que sus beneficios acumulados aumentaron. Los dividendos pagados a los accionistas subieron en un 44%.”

“… los impuestos pagados por las 40 empresas bajaron en un 6,4% en valor absoluto para el periodo 2010-2017, mientras el total de beneficios aumentó en un 10%.”

Por lo menos, dirás tú, “Los beneficios de hoy hacen las inversiones de mañana, y los empleos de pasado mañana”. Que nones: en el periodo mencionado “las 40 empresas se deshicieron de un 20% de su personal.” Menos mano de obra, más beneficios, menos impuestos… ¿te sorprendería saber que Francia es el segundo país de la UE que atrae más inversión extranjera?

¿Cuál es pues la ‘excepción francesa’?

Nótese que las empresas del CAC40 declaran algo más de 16 mil filiales, de las cuales un 15% está situada en paraísos fiscales y judiciales. No solo evaden impuestos: tampoco puedes atacarlas en Justicia. Están ‘blindadas’ como dicen en Chile. Pero blindadas en serio.

El fenómeno no se limita a las empresas de capital privado: también toca a las grandes empresas en las que el Estado tiene participación. Engie, por ejemplo, empresa de la que el Estado posee un 24%, tiene 2.300 filiales, de las cuales 327 basadas en paraísos fiscales.

Como puedes ver, digan lo que digan los ‘expertos’ y los economistas… La transparencia te mandó saludos…

Luis Casado para La Pluma, 21 de enero de 2019

N de la E:

Pensabajo y cabiztivo: inversión silábica pensativo y cabizbajo. Vesre o habla popular

Editora María Piedad Ossaba

Publicado por Politika

Luis Casado: Es ingeniero del Centre d’Etudes Supérieures Industrielles (CESI – París), ha sido profesor invitado del Institut National des Télécommunications de Francia y Consultor del Banco Mundial. Como empresario fue premiado por la Cámara de Comercio y de Industria de París (Innovación tecnológica - 2006). Es editor en París junto a Armando Uribe Echeverría (Ed. du Relief). En el año 2009 contribuyó a la fundación del Partido de Izquierda (PAIZ). Editor general de la revista digital POLÍTIKA. Ha publicado varios libros en Chile y en Europa. Miembro de Tlaxcala. Colaborador del sitio La Pluma.

----------------------------------------------------------------------------------------------

Luis Casado, ingénieur au Centre d'Etudes Supérieures Industrielles (CESI - Paris), a été professeur invité à l'Institut National des Télécommunications de France et consultant à la Banque Mondiale. En tant qu'entrepreneur, il a été récompensé par la Chambre de Commerce et d'Industrie de Paris (Innovation Technologique - 2006). Il est éditeur à Paris avec Armando Uribe Echeverría (Ed. du Relief). En 2009, il a contribué à la fondation du Parti de gauche (PAIZ) au Chili. Rédacteur en chef du magazine numérique POLÍTIKA. Il a publié plusieurs livres au Chili et en Europe. Membre de Tlaxcala. Collaborateur du site La Pluma.

Luis Casado: Es ingeniero del Centre d’Etudes Supérieures Industrielles (CESI – París), ha sido profesor invitado del Institut National des Télécommunications de Francia y Consultor del Banco Mundial. Como empresario fue premiado por la Cámara de Comercio y de Industria de París (Innovación tecnológica - 2006). Es editor en París junto a Armando Uribe Echeverría (Ed. du Relief). En el año 2009 contribuyó a la fundación del Partido de Izquierda (PAIZ). Editor general de la revista digital POLÍTIKA. Ha publicado varios libros en Chile y en Europa. Miembro de Tlaxcala. Colaborador del sitio La Pluma.

----------------------------------------------------------------------------------------------

Luis Casado, ingénieur au Centre d'Etudes Supérieures Industrielles (CESI - Paris), a été professeur invité à l'Institut National des Télécommunications de France et consultant à la Banque Mondiale. En tant qu'entrepreneur, il a été récompensé par la Chambre de Commerce et d'Industrie de Paris (Innovation Technologique - 2006). Il est éditeur à Paris avec Armando Uribe Echeverría (Ed. du Relief). En 2009, il a contribué à la fondation du Parti de gauche (PAIZ) au Chili. Rédacteur en chef du magazine numérique POLÍTIKA. Il a publié plusieurs livres au Chili et en Europe. Membre de Tlaxcala. Collaborateur du site La Pluma.